Trước đây, quy trình kiểm tra thuế thường tập trung vào việc kiểm tra riêng lẻ từng nội dung, đôi khi gây ra sự phiền toái cho các doanh nghiệp và tốn nhiều thời gian. Nhưng hiện nay, Cơ quan Thuế đã chuyển đổi sang sử dụng công nghệ thông tin để quản lý dữ liệu thuế và hóa đơn đồng bộ, tạo điều kiện thuận lợi cho việc phân tích, đánh giá và phân loại rủi ro đối với doanh nghiệp.

Dưới đây trình bày các sự thay đổi lớn trong quy trình và cách tiếp cận trong việc kiểm tra thuế và quản lý thuế.

- Sự thay đổi lớn trong quy trình và cách tiếp cận trong việc kiểm tra thuế và quản lý thuế

- Xu hướng thay đổi liên quan đến quy trình kiểm tra và phân tích thuế

- Cách mà doanh nghiệp cần tiếp cận phù hợp và thay đổi tư duy trong vấn đề về nghĩa vụ thuế

1. Xây dựng cơ sở dữ liệu người nộp thuế tập trung

1.1. Xây dựng cơ sở dữ liệu người nộp thuế tập trung

Công nghệ thông tin giúp tổng hợp và quản lý dữ liệu thuế và hóa đơn một cách chính xác và hiệu quả, từ đó tạo ra những góc nhìn rõ ràng về tình hình tài chính của doanh nghiệp.

- Cơ quan thuế xây dựng cơ sở dữ liệu về người nộp thuế được xây dựng, quản lý tập trung tại Tổng cục Thuế

- Triển khai hệ thống cơ sở dữ liệu và quản lý hóa đơn điện tử tập trung tại Tổng cục thuế

1.2. Xây dựng các công cụ phân tích dữ liệu dựa vào công nghệ thông tin (AI)

Bằng cách sử dụng công nghệ để phân tích dữ liệu, Cơ quan Thuế có thể tạo ra những dấu hiệu sớm về các vấn đề tiềm ẩn liên quan đến thuế và tài chính, sau đây là các công cụ được áp dụng:

- Ứng dụng hỗ trợ kiểm tra toàn bộ nhằm đánh giá, lựa chọn người nộp thuế rủi ro cao. Xem bài viết chi tiết Quyết định 970/QĐ-TCT về Quy trình kiểm tra thuế (Có hiệu lực từ 14/07/2023) và Ứng dụng hỗ trợ kiểm tra toàn bộ

- Hệ thống phân tích dữ liệu hóa đơn điện tử nhằm đánh giá, xác định doanh nghiệp có dấu hiệu rủi ro trong quản lý và sử dụng hóa đơn. Xem bài viết chi tiết Triển khai hệ thống phân tích cơ sở dữ liệu và quản lý hóa đơn điện tử

2. Liên thông dữ liệu và thu thập dữ liệu ngoài cơ quan thuế

Nguồn và phương thức thu thập thông tin về nghĩa vụ thuế được áp dụng như sau:

2.1. Thu thập thông tin trong cơ quan thuế

Bao gồm các thông tin thuộc phạm vi thu thập và quản lý của cơ quan thuế, đó là: Thông tin đăng ký thuế; thông tin về nhân thân các thành viên sáng lập, chủ sở hữu và người đại diện pháp luật của người nộp thuế; Thông tin về giao dịch liên kết …

2.2. Thu thập thông tin người nộp thuế từ các cơ quan khác ngoài cơ quan thuế

Là thông tin thu thập từ cơ quan quản lý nhà nước, tổ chức, cá nhân liên quan có trách nhiệm cung cấp, bao gồm:

- Thông tin về người nộp thuế từ từ ngân hàng; Xem bài Những điều cần biết về cung cấp dữ liệu giao dịch ngân hàng cho cơ quan thuế

- Thông tin về Lao động; Bảo hiểm xã hội. Xem bài viết Chia sẻ dữ liệu giữa Bảo hiểm xã hội (BHXH) và Cơ quan Thuế

- Thông tin từ các bộ ngành có liên quan và Thông tin từ nước ngoài, tổ chức quốc tế.

3. Phân tích, đánh giá và kiểm tra thuế dựa trên xếp loại rủi ro thuế

3.1. Phân tích - đánh giá

Cơ quan Thuế có thể xác định những doanh nghiệp có rủi ro cao hơn và tập trung kiểm tra vào các vấn đề quan trọng nhất.

Các nghiệp vụ đánh giá và giám sát của cơ quan thuế bao gồm:

- Thu thập, xử lý, quản lý, sử dụng thông tin liên quan đến người nộp thuế phục vụ quản lý rủi ro.

- Đánh giá tuân thủ pháp luật thuế và phân loại mức độ rủi ro người nộp thuế.

- Áp dụng các biện pháp nghiệp vụ quản lý thuế tương ứng với các mức độ tuân thủ pháp luật thuế và mức độ rủi ro người nộp thuế.

- Quy định về tiêu chí, chỉ số tiêu chí đánh giá tuân thủ và phân loại mức độ rủi ro của người nộp thuế là doanh nghiệp và cá nhân.

Nguyên tắc quản lý và kiểm soát như sau:

Cơ quan thuế căn cứ vào kết quả đánh giá tuân thủ pháp luật thuế nêu trên và các thông tin nghiệp vụ tại thời điểm ra quyết định để xác định danh sách người nộp thuế phân loại theo các mức rủi ro trong từng thời kỳ.

Danh sách người nộp thuế rủi ro theo các trường hợp nêu trên được cập nhật trên ứng dụng quản lý rủi ro trong quản lý thuế.

a) Rủi ro cao: Rà soát, kiểm tra, xác minh; Thanh tra, kiểm tra

b) Rủi ro trung bình: Lựa chọn ngẫu nhiên đưa vào danh sách rà soát, kiểm tra, xác minh; Tiếp tục thực hiện phân loại rủi ro cho kỳ đánh giá tiếp theo

c) Rủi ro thấp: Lưu hồ sơ, thực hiện phân loại mức độ rủi ro cho kỳ đánh giá tiếp theo.

Đối với trường hợp tuân thủ cao: Đưa vào danh sách xem xét, lựa chọn tuyên dương, khen thưởng người nộp thuế tuân thủ pháp luật thuế.

Xem hướng dẫn chi tiết: Đánh giá rủi ro thuế và giám sát trọng điểm người nộp thuế áp dụng từ 02/07/2021

3.2. Kiểm tra thuế dựa trên xếp loại rủi ro

Nhằm kiểm tra nhanh chóng đối với người nộp thuế có rủi ro, cơ quan thuế áp dụng “Ứng dụng hỗ trợ kiểm tra toàn bộ” với quy trình thực hiện như sau:

Bước 1: Kiểm tra hồ sơ thuế: Chậm nhất là 25 ngày sau ngày kết thúc hạn nộp hồ sơ thuế, công chức thuế được giao nhiệm vụ kiểm tra thuế sử dụng phần mềm ứng dụng kiểm tra để kiểm tra, lập danh sách người nộp thuế có rủi ro cao.

Bước 2: Xử lý kết quả kiểm tra và thông báo: Với những hồ sơ thuế được đánh giá có tổng điểm rủi ro cao, một danh sách sẽ được tạo trên ứng dụng để thực hiện việc kiểm tra tại trụ sở cơ quan thuế. Đồng thời, kết quả từ bước kiểm tra này sẽ được kết hợp với kế hoạch thanh tra và kế hoạch kiểm tra tại trụ sở của cơ quan thuế.

Như vậy, quy trình này giúp cơ quan thuế tập trung vào việc kiểm tra nhanh chóng những người nộp thuế có khả năng rủi ro cao trong việc tuân thủ quy định thuế thông qua việc sử dụng Ứng dụng hỗ trợ kiểm tra toàn bộ. Điều này giúp tăng cường khả năng quản lý và xử lý các trường hợp có nguy cơ vi phạm quy định thuế.

4. Giám sát giao dịch mua bán chặt chẽ thông qua hệ thống hóa đơn điện tử

4.1. Hệ thống phân tích và quản lý hóa đơn điện tử:

Tổng cục Thuế triển khai một hệ thống để phân tích và quản lý hóa đơn điện tử của các người nộp thuế.

Hệ thống này sẽ có thể đối chiếu dữ liệu của hóa đơn điện tử với tờ khai thuế, đánh giá tình hình sử dụng hóa đơn, khoanh vùng nghi vấn và cảnh báo rủi ro.

Xem bài viết chi tiết Triển khai hệ thống phân tích cơ sở dữ liệu và quản lý hóa đơn điện tử

4.2. Áp dụng hệ số K để kiểm tra xuất hóa đơn vượt ngưỡng an toàn

Ngày 14/6/2023, Tổng cục thuế ban hành Công văn 2392_TCT_QLRR ngày 14-6-2023 về việc kiểm tra hóa đơn điện tử, theo đó chủ động kiểm tra người nộp thuế xuất hóa đơn vượt ngưỡng an toàn.

Trong đó, Tổng cục Thuế có nêu đã xây dựng chức năng trên ứng dụng hóa đơn điện tử đáp ứng yêu cầu kiểm soát hóa đơn điện tử, ngăn chặn tình trạng xuất hóa đơn khống. Một số chức năng chính như sau:

– Hệ thống tự động kiểm soát tổng giá trị hàng hóa bán ra trên các hóa đơn đã xuất so với ngưỡng giá trị hàng hóa đầu vào được tính toán bằng K lần tổng giá trị hàng tồn kho và tổng giá trị trị hàng hóa mua vào.

– Hệ thống cảnh bảo thực hiện theo tham số K.

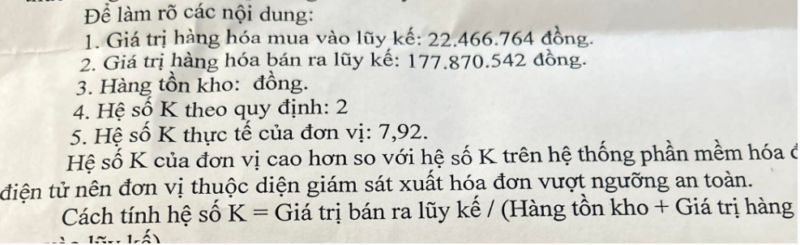

Cách tính hệ số K

Căn cứ tại Công văn 2392/TCT-QLRR năm 2023, hệ số K được dùng để kiểm soát tổng giá trị hàng hóa bán ra trên các hóa đơn đã xuất so với ngưỡng giá trị hàng hóa đầu vào được tính bằng công thức sau:

K = Tổng giá trị hàng hóa bán ra trên hóa đơn / (Tổng giá trị Hàng tồn kho + Tổng giá trị hàng hóa mua vào trên hóa đơn)

Theo đó, khi doanh nghiệp vượt ngưỡng giá trị hàng hóa đầu vào được tính toán bằng K lần tổng giá trị hàng tồn kho và tổng giá trị trị hàng hóa mua vào thì hệ thống sẽ phát đi cảnh báo hóa đơn và đưa vào danh sách quản lý.

Một số ví dụ về yêu cầu giải trình do vượt ngưỡng theo hệ số K

Dưới đây là một số yêu cầu giải trình do vượt ngưỡng hệ số K

Bất cập của hệ số K:

Do hệ số K được tính bằng logic toán học mà không xem xét tới các yếu tố điều kiện khác, việc vận dụng máy móc hệ số này có thể gây cảnh báo kiểm tra nhưng thực tế không có rủi ro. Ví dụ, một sốloại hình doanh nghiệp gia công có doanh thu cao hơn nhiều lần so với giá tri hàng tồn kho + đầu vào thì rơi vào danh sách rủi ro kể cả trong điều kiên kinh doanh bình thường.

5. Doanh nghiệp cần làm gì để phòng tránh rủi ro thuế

Chúng ta có thể rút ra một điểm quan trọng: Doanh nghiệp cần phải quản lý tài chính, kế toán và quá trình kê khai thuế một cách chặt chẽ và tuân thủ pháp luật. Mục tiêu là để đảm bảo rằng doanh nghiệp của bạn nằm trong danh sách những doanh nghiệp “thực hiện tốt” thay vì phải đối mặt với việc nằm trong danh sách “vi phạm”

Để thực hiện điều này, dưới đây là một số lời khuyên quan trọng cho cả doanh nghiệp và cá nhân:

- Hiểu rõ quy định pháp luật: Nắm vững các quy định và hướng dẫn liên quan đến việc cung cấp dữ liệu, kê khai thuế và nộp thuế. Đảm bảo bạn hiểu rõ cách thức thực hiện và các hạn chế, nghĩa vụ pháp lý mà bạn cần tuân theo.

- Hệ thống hóa dữ liệu: Xây dựng và duy trì một hệ thống quản lý tài chính, giao dịch và thuế đáng tin cậy. Điều này giúp bạn có thể dễ dàng truy xuất thông tin cần thiết khi cơ quan thuế yêu cầu.

- Theo dõi kỹ càng: Đảm bảo rằng bạn đã ghi nhận chính xác thông tin liên quan đến tài chính. Kiểm tra thường xuyên để đảm bảo tính chính xác của dữ liệu.

- Chuẩn bị sẵn sàng cho kiểm tra và thanh tra: Đảm bảo rằng bạn có sẵn sàng các dữ liệu và thông tin cần thiết để đối mặt với bất kỳ kiểm tra hoặc thanh tra nào từ cơ quan thuế.

- Lưu giữ các tài liệu liên quan: Lưu trữ tất cả các tài liệu và chứng từ liên quan đến thuế và tài chính theo thời gian quy định. Điều này sẽ giúp bạn chứng minh tính chính xác và tuân thủ của thông tin của mình khi cần thiết.

- Hợp tác với chuyên gia tài chính và thuế: Hợp tác với chuyên gia tài chính và thuế hoặc công ty tư vấn có kinh nghiệm để đảm bảo bạn thực hiện đúng quy trình và tuân thủ các quy định pháp luật.

Nhớ rằng, việc tuân thủ các quy định và thực hiện đúng quy trình không chỉ giúp bạn tránh rủi ro pháp lý mà còn góp phần vào sự minh bạch và sức khỏe tài chính của doanh nghiệp.

Thực hiện các điều trên là không dễ dàng với doanh nghiệp, giải pháp hữu hiệu là sử dụng dịch vụ chuyên nghiệp: Hợp tác với chuyên gia tài chính kế toán và thuế để đảm bảo bạn thực hiện đúng quy trình và tuân thủ các quy định pháp luật.

Xem chi tiết thông tin về dịch vụ của chúng tôi tại bài viết